No fue hasta hace poco que los inversores en el acuerdo inmobiliario recuperaron parte de su dinero después de casi una década, aunque después de recibir un golpe colectivo de 190 millones de dólares a su inversión de aproximadamente 300 millones de dólares, según datos de CrediQ.

La pérdida fue tan pronunciada que acabó con varios niveles de bonos , incluida parte de la principal clase de bonos AAA de 157 millones de dólares. Esos bonos AAA perdieron 40 millones de dólares, la primera quiebra de este tipo en este ciclo.

Los AAA están diseñados por Wall Street para ser la flor y nata de la cosecha, estructurados para resistir lo peor de lo peor, y al mismo tiempo pagar a los inversores en su totalidad, sin siquiera tener que cancelarlos.

"Es grande", dijo Dave Goodson, jefe de productos titulizados de Voya Investment Management, sobre las secuelas de la pérdida. Lo que era un “escenario inimaginable” ahora se ha convertido en un sombrío punto de referencia de cuán graves pueden ser las pérdidas, dijo.

El ajuste de cuentas, aunque lento en desarrollarse, tiene a la industria en vilo respecto a otros peligros potenciales en los bonos hipotecarios comerciales de mayor calificación escondidos en carteras.

Una de las principales preocupaciones es que los AAA, presentados como casi a prueba de balas incluso en una recesión, podrían terminar abriendo un gran agujero en las carteras de inversión, a pesar de una economía que todavía avanza.

"Al menos hay que hablar de ello", dijo Goodson sobre la pérdida de aproximadamente el 26% de la deuda AAA de Blackstone, y agregó que la conversación se ha desplazado a "cuánto necesito enfatizar esto para ver si los bonos se mantienen".

Los bonos hipotecarios comerciales con calificación AAA se han considerado durante mucho tiempo inversiones seguras para “viudas y huérfanos”, el tipo de activos que suelen favorecer las compañías de seguros y los fondos de pensiones. Esto se debe a que ofrecen un poco de ingreso, pero riesgos crediticios limitados, y al mismo tiempo ayudan a financiar las obligaciones de los clientes a largo plazo.

En el caso del 1740 Broadway de Blackstone, los banqueros dividieron la hipoteca senior de aproximadamente 300 millones de dólares de la propiedad en seis clases de bonos. La clase superior AAA estaba protegida por cinco clases junior de bonos, diseñadas para absorber las pérdidas primero, si el prestatario incumplía. En teoría, debería haber habido suficiente colchón en las clases junior del acuerdo para evitar una pérdida AAA, incluso si el préstamo se reembolsara con un gran descuento.

Sin embargo, no fue así como se rompieron los vínculos de Blackstone.

"Damos de baja esta propiedad hace casi tres años", dijo un portavoz de Blackstone, en un comunicado a MarketWatch. “Menos del 2% de nuestra cartera propia son oficinas tradicionales en Estados Unidos. Este no es un acontecimiento nuevo y es un caso raro en nuestra cartera de casi 600 mil millones de dólares”.

Blackstone, uno de los mayores propietarios del mundo, ha sido uno de los prestatarios más prolíficos del mercado de bonos hipotecarios comerciales en los últimos años. Los banqueros que distribuían sus bonos frecuentemente señalaban el fuerte patrocinio del prestatario como un punto de venta.

Si bien el gigante inmobiliario ha incumplido con algunas propiedades, otros fondos dentro de la empresa han estado capitalizando las dificultades de otros adquiriendo edificios y deuda inmobiliaria con grandes descuentos.

Blackstone, como muchos propietarios, financió 1740 Broadway en Nueva York en una era ya pasada de bajas tasas de interés, crédito abundante y valoraciones altísimas. Recibió una hipoteca a tasa fija inferior al 4% durante 10 años, que sólo requería el pago de intereses, pero no del principal, durante la vigencia del préstamo.

Luego vino la pandemia, el trabajo híbrido y las subidas de tipos más agresivas de la Reserva Federal en cuatro décadas. En noviembre de 2023, el edificio estaba prácticamente vacío y su valoración inicial de financiación de 605 millones de dólares se había reducido en aproximadamente un 70%, según S&P Global, que recortó las calificaciones de los bonos mucho antes de que se produjeran las pérdidas.

El golpe a los tenedores de bonos se produjo después de que el préstamo inmobiliario se vendiera con un gran descuento en abril a un desarrollador que buscaba iniciar una conversión de oficina a residencial en el edificio.

Los precios de los edificios de oficinas se han desplomado aproximadamente un 37% desde los niveles máximos de marzo de 2022, según el índice de precios de propiedades comerciales de abril de Green Street, mientras que los precios generales de los centros comerciales, edificios de apartamentos y similares se fijaron en un 21% más bajos.

"Habrá más bonos en dificultades, más activos saldrán al mercado", dijo David Auerbach, director de inversiones de Hoya Capital Real Estate.

Sin embargo, mientras otros se preocupan por la matanza de las ventas con descuento, Auerbach espera que las propiedades en dificultades de alta calidad encuentren compradores dispuestos. Señaló grandes cantidades de efectivo al margen y recientes llamadas de ganancias de REIT que sugieren que la actividad de arrendamiento se ha recuperado y que los precios de las propiedades pueden haber tocado fondo.

A raíz de 2008, los emisores de bonos y las empresas de calificación crediticia se sometieron a una serie de reformas después de que implosionaran miles de millones de dólares en bonos hipotecarios tóxicos y transacciones de derivados relacionados, que originalmente llevaban el sello de las codiciadas calificaciones AAA.

Las reformas disminuyeron la dependencia de la industria de las calificaciones crediticias, pero la industria y los prestatarios continuaron dependiendo en gran medida de las calificaciones AAA para lograr una de las fuentes de financiación inmobiliaria más baratas de la industria.

Además, las altas calificaciones crediticias ayudaron a atraer la base más amplia posible de inversores, una característica que ha permitido que florezca la emisión en el mercado de bonos hipotecarios comerciales de aproximadamente 700 mil millones de dólares en la última década de tasas bajas. La mayor parte de esa deuda tenía calificación AAA, con porciones más pequeñas calificadas desde A hasta BB.

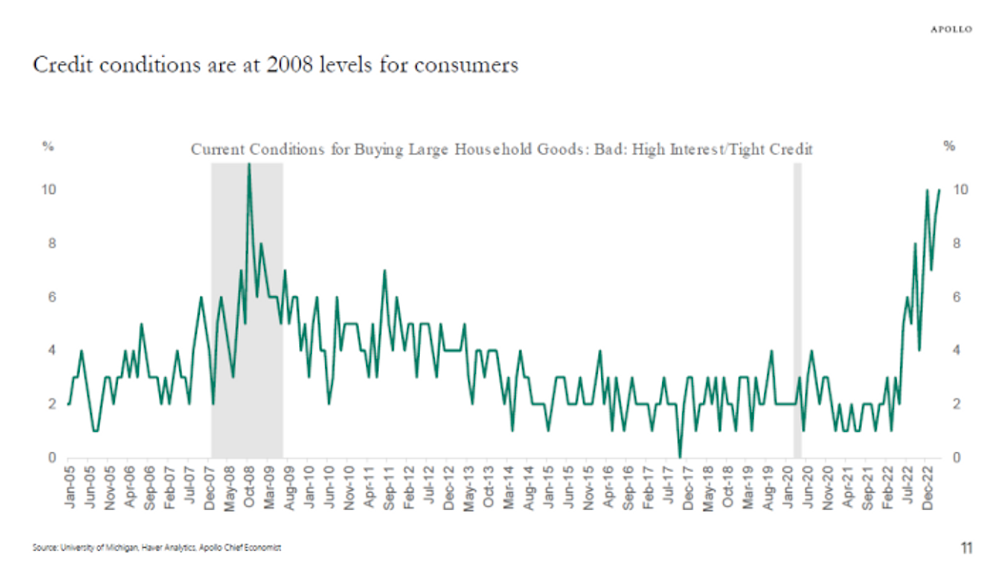

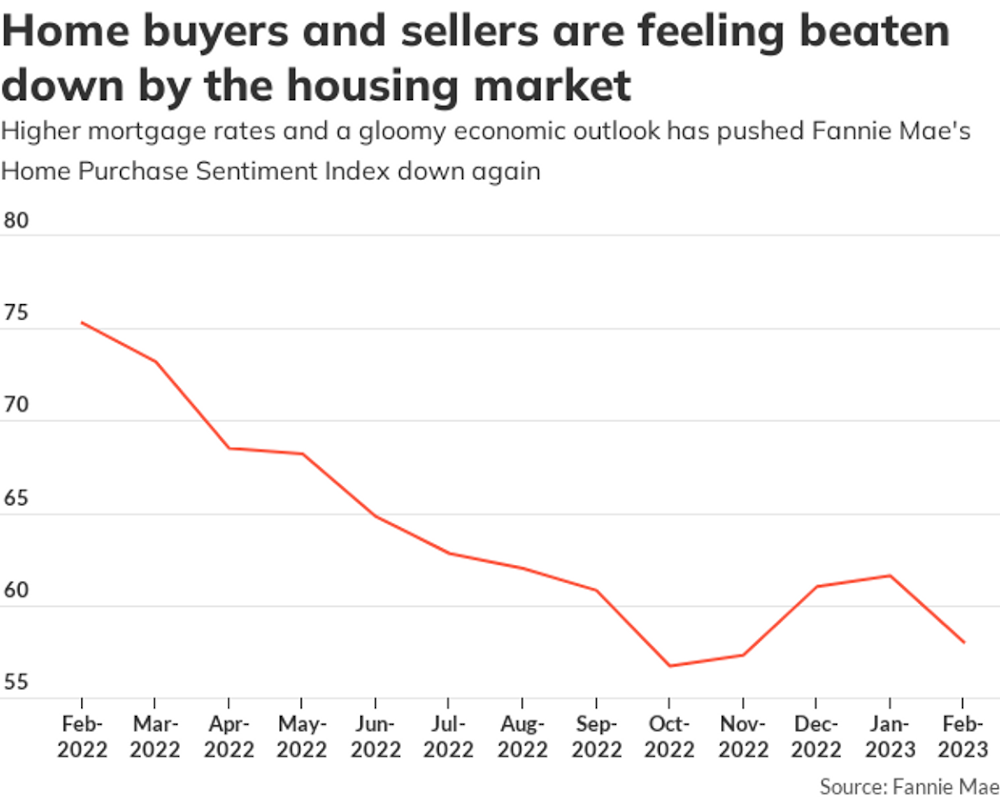

Pero como la Reserva Federal ha mantenido las tasas de interés altas por más tiempo, más inversionistas parecen estar perdiendo la esperanza de recuperar toda su inversión inicial.

Según las últimas presentaciones trimestrales, los fondos cotizados en bolsa y los fondos mutuos valoraban más de 100 posiciones en 214 millones de dólares en bonos hipotecarios comerciales a precios tan bajos como entre 25 y 35 dólares, según un recuento de Empirasign, que rastrea las operaciones en el mercado. Un precio de $100 refleja la expectativa de ser reembolsado en su totalidad.

Además, CrediQ identificó alrededor de 67.500 millones de dólares en acuerdos de bonos de un solo activo y un solo prestatario con exposición a oficinas. Del total, alrededor del 15% reportaba un índice de cobertura del servicio de la deuda inferior a 1,10x, que es una métrica de deuda popular que utilizan los prestamistas para determinar si un prestatario puede calificar para un nuevo préstamo o una refinanciación.

Cualquier propiedad con una cobertura de deuda de 1.0x indica que el edificio solo está alcanzando el punto de equilibrio, cuando se comparan los ingresos operativos con las obligaciones del servicio de la deuda.

Ese contexto, junto con tasas más altas, hace que a los prestatarios les resulte más difícil refinanciar. También hace que los inversores se preparen para más pérdidas potenciales en los bonos de mayor calificación.

"Definitivamente hay una lista de acuerdos en los que vemos riesgos que aumentan el capital", dijo Goodson de Voya.

No hay comentarios:

Publicar un comentario