"Inflación. Subidas de tipos de interés. Bajo crecimiento económico. Estanflación. Recesión"

Seguro que han leido o escuchado todas éstas palabras en diferentes medios digitales y audiovisuales. Vamos a profundizar.

Exceso de inventarios, los altos costos y la destrucción de la demanda. Oferta hay.

La reconstrucción del inventario y los consumidores cambian sus compras hacia los servicios y se alejan de los bienes. Por discutir.

Hasbro aumenta las compras de inventario para asegurarse de que haya suficientes juguetes para las fiestas. Se refieren a China , en Vietnam por ejemplo no veo problemas.

En mi caso particular , la Juguetería Fantasy no tiene ningún problema de Stock de Juguetes al ser todos fabricados en Europa salvo raras excepciones.

Toys'Us entra en Bancarrota a nivel internacional. Antes de la Pandemia cerro todas sus tiendas en EEUU ; ahora la Bancarrota o Chapter11 es a nivel Internacional.

La pandemia se lleva por delante 35.000 empleos y 17.000 tiendas del comercio textil.

Los desafíos de la cadena de suministro el año pasado impulsaron a empresas como Costco Wholesale Corp. y Walmart a tomar medidas drásticas para colocar la mercancía en los estantes para la gran temporada de compras.

“Cualquier cierre causado por negociaciones fallidas podría ser un golpe devastador para la cadena de suministro, lo que afectaría aún más los retrasos, la escasez y la inflación”.

“Los minoristas se enfrentan a una vuelta difícil en 2022 y se espera que el crecimiento de los ingresos brutos se desplome y los costos más altos continúan presionando los márgenes”, o incluso muchas compañías y tiendas vayan a la Bancarrota ( Chapter 11 ) o Liquidación (Chap9).

Consumo discrecional fue el sector con peor desempeño del índice S&P 500 cerrando con caídas en su racha de pérdidas más larga desde julio de 1996. Incluimos Consumo Tecnológico.

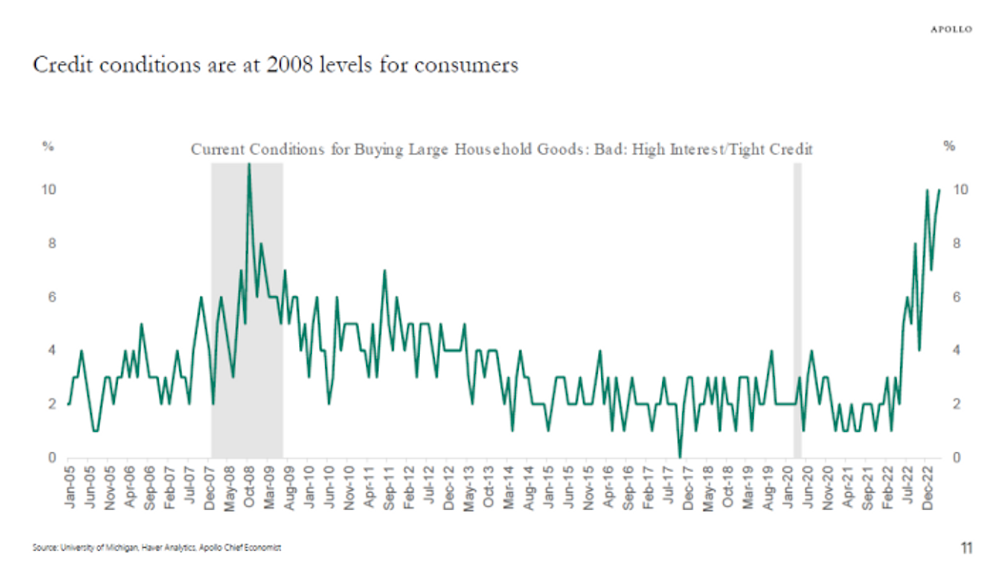

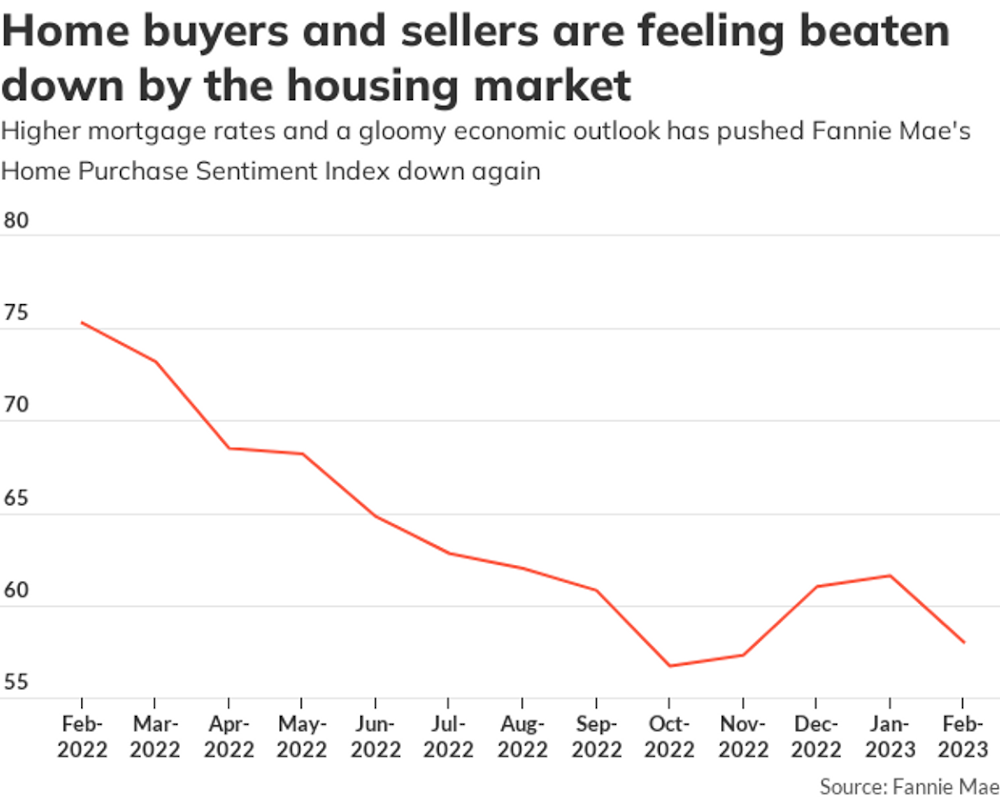

“La inflación está afectando el poder adquisitivo” “Es tan difícil que nos acompañará por un tiempo,”.

Pérdidas de ganancias en los resultados de Walmart Inc.y Target Corp. despertó la preocupación de que la alta inflación está limitando el gasto de los consumidores, al mismo tiempo que reduce las ventas de las empresas.

“Desafortunadamente, los precios de la gasolina se recuperaron a otro récord en mayo y con la inflación desenfrenada en la mayoría de las categorías, la gente está gastando más dinero en menos artículos”.

“El poder adquisitivo se ha reducido, particularmente para los hogares de bajos ingresos”. “Si bien los ahorros acumulados durante la pandemia han brindado a los hogares un colchón para absorber estos precios más altos, eventualmente estos amortiguadores se agotan”.

La cinta ya muestra un gran daño”, con el “shock inflacionario” incluido en el precio junto con el “shock de tasas”.

Una vez que se descuenta el "choque de la recesión", "se establecerán mínimos".

“Los principales aspectos negativos son el embargo de petróleo, la UE renunciando al gas ruso, junto con más salidas de empresas extranjeras”. “Todo eso probablemente se expandirá gradualmente, con una gran cantidad de efectos negativos que se trasladarán hasta 2023.

El mundo se enfrenta a una creciente tormenta estanflacionaria.

Covid y la guerra entre Rusia y Ucrania se suman a los problemas a largo plazo que causan una mayor inflación y una desaceleración del crecimiento.

La nueva realidad con la que deben lidiar muchas economías avanzadas y mercados emergentes es una mayor inflación y una desaceleración del crecimiento económico. Y una de las principales razones del actual brote de estanflación es una serie de shocks negativos de oferta agregada que han reducido la producción y aumentado los costos.

Esto no debería ser una sorpresa. La pandemia de Covid-19 obligó a muchos sectores a cerrar, interrumpió las cadenas de suministro globales y produjo una reducción aparentemente persistente en la oferta laboral.

Luego vino la invasión rusa de Ucrania, que hizo subir el precio de la energía, los metales industriales, los alimentos y los fertilizantes. Y ahora, China ordenó bloqueos draconianos de Covid-19 en grandes centros económicos como Shanghái, causando interrupciones adicionales en la cadena de suministro y cuellos de botella en el transporte.

Pero incluso sin estos importantes factores a corto plazo, el panorama a mediano plazo se oscurecería. Hay muchas razones para preocuparse de que las condiciones estanflacionarias actuales sigan caracterizando la economía mundial, produciendo una mayor inflación, un menor crecimiento y posiblemente recesiones en muchas economías.

Para empezar, desde la crisis financiera mundial, ha habido un retroceso de la globalización y un retorno a diversas formas de proteccionismo. Esto refleja factores geopolíticos y motivaciones políticas internas en países donde grandes cohortes de la población se sienten “ dejadas atrás ”. Es probable que el aumento de las tensiones geopolíticas y el trauma de la cadena de suministro que dejó la pandemia conduzcan a una mayor reubicación de la fabricación desde China y los mercados emergentes a las economías avanzadas, o al menos una reubicación cercana (o “reubicación de amigos”) a grupos de aliados políticos. los paises. De cualquier manera, la producción se asignará incorrectamente a regiones y países con costos más altos.

Además, el envejecimiento demográfico en las economías avanzadas y algunos mercados emergentes clave (como China, Rusia y Corea del Sur) seguirán reduciendo la oferta de mano de obra, provocando una inflación salarial . Y debido a que las personas mayores tienden a gastar los ahorros sin trabajar, el crecimiento de esta cohorte se sumará a las presiones inflacionarias y reducirá el potencial de crecimiento de la economía.

La reacción política y económica sostenida contra la inmigración en las economías avanzadas también reducirá la oferta laboral y ejercerá una presión alcista sobre los salarios. Durante décadas, la inmigración a gran escala limitó el crecimiento de los salarios en las economías avanzadas. Pero esos días parecen haber terminado.

Del mismo modo, la nueva guerra fría entre

EE. UU. y China producirá efectos estanflacionistas de gran alcance. El desacoplamiento chino-estadounidense implica la fragmentación de la economía global, la balcanización de las cadenas de suministro y restricciones más estrictas al comercio de tecnología, datos e información, elementos clave de los patrones comerciales futuros.

El cambio climático también será estanflacionario . Después de todo, las sequías dañan los cultivos, arruinan las cosechas y elevan los precios de los alimentos, al igual que los huracanes, las inundaciones y el aumento del nivel del mar destruyen las existencias de capital y perturban la actividad económica. Para empeorar las cosas, la política de criticar los combustibles fósiles y exigir una descarbonización agresiva ha llevado a una inversión insuficiente en capacidad basada en el carbono antes de que las fuentes de energía renovable hayan alcanzado una escala suficiente para compensar un suministro reducido de hidrocarburos. En estas condiciones, los picos bruscos de los precios de la energía son inevitables. Y a medida que sube el precio de la energía, la “ inflación verde ” afectará los precios de las materias primas utilizadas en paneles solares, baterías, vehículos eléctricos y otras tecnologías limpias.

Es probable que la salud pública sea otro factor. Se ha hecho poco para evitar el próximo brote de enfermedades contagiosas, y ya sabemos que las pandemias interrumpen las cadenas de suministro globales e incitan a políticas proteccionistas a medida que los países se apresuran a acumular suministros críticos como alimentos, productos farmacéuticos y equipos de protección personal.

También debemos preocuparnos por la guerra cibernética, que puede causar graves interrupciones en la producción, ya que los recientes ataques contra oleoductos y procesadores de carne . Se espera que tales incidentes se vuelvan más frecuentes y severos con el tiempo. Si las empresas y los gobiernos quieren protegerse, deberán gastar cientos de miles de millones de dólares en ciberseguridad, lo que se sumará a los costos que se trasladarán a los consumidores.

Estos factores agregarán combustible a la reacción política contra las marcadas desigualdades de ingresos y riqueza, lo que conducirá a un mayor gasto fiscal para apoyar a los trabajadores, los desempleados, las minorías vulnerables y los "dejados atrás". Los esfuerzos para aumentar la participación del trabajo en el ingreso en relación con el capital, por bien intencionados que sean, implican más conflictos laborales y una espiral de inflación de precios y salarios.

Luego está la guerra de Rusia contra Ucrania, que señala el regreso de la política de gran potencia de suma cero. Por primera vez en muchas décadas, debemos tener en cuenta el riesgo de que conflictos militares a gran escala interrumpan el comercio y la producción mundiales. Además, las sanciones utilizadas para disuadir y castigar la agresión estatal son en sí mismas estanflacionarias. Hoy es Rusia contra Ucrania y Occidente. Mañana, podría ser Irán volviéndose nuclear, Corea del Norte participando en más arriesgadas armas nucleares o China intentando apoderarse de Taiwán. Cualquiera de estos escenarios podría conducir a una guerra caliente con los EEUU.

Panorama general: la caída no es una buena señal para las perspectivas económicas. Esta es la segunda lectura negativa en tres meses. Los problemas de la cadena de suministro y los precios más altos finalmente pueden estar enfriando la demanda.

El Reino Unido reportó su tasa de inflación más alta desde 1982.

La tasa oficial de inflación británica de precios al consumidor es del 9% en abril, pero no todos están sufriendo por igual.

Por primera vez en este ciclo inflacionario, los hogares británicos más pobres están experimentando las mayores subidas de precios, según cálculos del Instituto de Estudios Fiscales .

El 30% de los hogares con los ingresos más bajos vieron subir los precios que pagan por lo menos un 9,7% y hasta un 10,9%. El 10% superior de los asalariados vio aumentar sus precios en "solo" un 7,9%.

La razón es que las personas con diferentes niveles de ingresos gastan diferentes proporciones de sus ganancias en diferentes bienes y servicios.

Tal “canasta de consumo” es un elemento integral, aunque poco discutido, en el cálculo de la tasa de inflación. La inflación británica está impulsada por los altos costos de la energía, con un aumento del 54% en las facturas de electricidad y gas natural de los hogares en abril. Dado que la energía constituye una mayor proporción del presupuesto de un hogar de bajos ingresos (11 % del gasto total, en comparación con el 4 % de los ingresos más altos), los británicos de bajos ingresos sienten más el aguijón de la inflación de los precios de la energía.

Que la inflación actúa como un impuesto altamente regresivo sobre los ingresos más bajos es bien conocido entre los economistas. Pero la miseria que los británicos de bajos ingresos están experimentando ahora no es una abstracción. Y se está convirtiendo en una responsabilidad política.

El Ejemplo del Reino Unido es lo que está ocurriendo a nivel global , aunque para mí , que tiendo a resumir , la Guerra es lo más importante. Mientras dure la Guerra , quizá para muchos minoristas que no reciben ayuda de los Bancos vía Préstamos Blandos aunque estén avalados es echar la persiana y buscar una nueva aventura cómo hacían Mortadelo y Filemón. Pero muchos estamos sólos.

Desde aquí quiero mandar un mensaje de apoyo a todos aquellos Autónomos Minoristas llenos de deudas que no pueden más. Vamos a Resurgir cómo el Ave Fénix , aunque sea en otra actividad. Por fín aprendí algo en la vida después del Covid y la Guerra de Rusia : Lo único importante es la Paz y Tranquilidad de Espíritu.

Trabajemos en nuestro Interior.

José-Vidal Ruiz Varela es licenciado en Matemáticas Fundamentales por la Universidad Complutense de Madrid. Ha trabajado en las más grandes multinacionales tecnológicas cómo IBM. En el año 2000 se especializó en Mercados Financieros. Es nuestro Economista Jefe

.png)